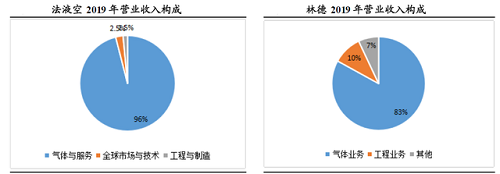

【壓縮機(jī)網(wǎng)】截至3月29日,工業(yè)氣體行業(yè)的全球龍頭林德(LIN.N)和空氣化工(APD.N)兩家公司的市值規(guī)模分別達(dá)到了9600億人民幣和4150億人民幣,合計(jì)超過(guò)1.3萬(wàn)億,而且這兩家公司在美股也走出了大牛股趨勢(shì)。

相較而言,國(guó)內(nèi)主要的同行三家上市公司杭氧股份、金宏氣體、華特氣體市值分別為282億、122億、70億,合計(jì)500億不到,可想而知,未來(lái)這個(gè)行業(yè)國(guó)內(nèi)的機(jī)會(huì)尚待挖掘。

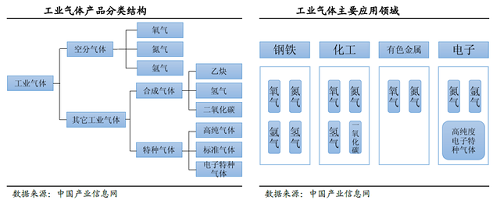

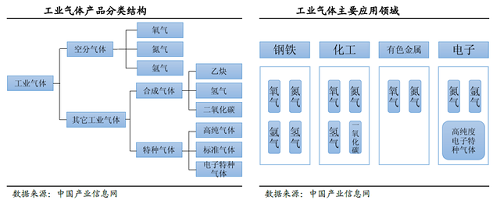

工業(yè)氣體,簡(jiǎn)而言之,就是“工業(yè)的血液”,是一種工業(yè)加工的原材料,下游需求廣泛,包括鋼鐵、石化、電子產(chǎn)品等多個(gè)行業(yè),也具備連續(xù)性,屬于典型的防御性行業(yè)。

在今年3月11日,多部委將集體召開(kāi)工業(yè)氣體“卡脖子”問(wèn)題協(xié)調(diào)工作會(huì)議,系統(tǒng)梳理我國(guó)工業(yè)氣體現(xiàn)狀并協(xié)調(diào)推進(jìn)解決制約行業(yè)發(fā)展的“卡脖子”問(wèn)題。

倘若確切來(lái)說(shuō),‘卡脖子’的是‘電子大宗氣體’和‘電子特氣’。”

(一)工業(yè)氣體市場(chǎng)規(guī)模

根據(jù)工業(yè)氣體市場(chǎng)下游需求應(yīng)用來(lái)看,2019年鋼鐵、石化、其他化學(xué)占比分別為24%、13.2%、10.2% 。

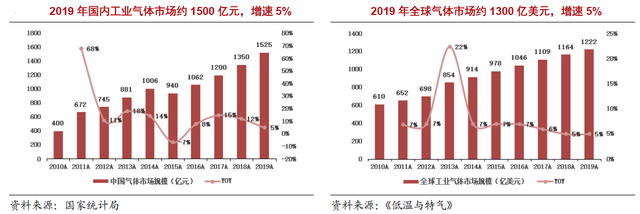

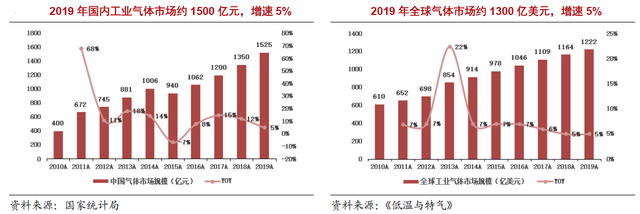

此外,根據(jù)《低溫與特氣》、國(guó)家統(tǒng)計(jì)局、前瞻產(chǎn)業(yè)研究院等數(shù)據(jù),我國(guó)2020年的工業(yè)氣體市場(chǎng)大約 1500億,全球則約為 1200 億美元,即國(guó)內(nèi)占據(jù)了全球市場(chǎng)份額的20%左右。

同時(shí),2015至2019 年國(guó)內(nèi)氣體市場(chǎng)復(fù)合增速約為 8.7%,高于全球的6.0%。

如果再根據(jù)弗若斯特沙利文數(shù)據(jù),其預(yù)計(jì)2020-2024年國(guó)內(nèi)的工業(yè)氣體市場(chǎng)規(guī)模從1547 億元增長(zhǎng)至 2275 億元,復(fù)合增速為 10.12%。

其中的第三方氣體供應(yīng)市場(chǎng)規(guī)模也將會(huì)從 862 億元增長(zhǎng)至 1378 億元,復(fù)合增速達(dá)12.44%,滲透率預(yù)計(jì)從56%提升至 61%。

此外,根據(jù)《低溫與特氣》、國(guó)家統(tǒng)計(jì)局、前瞻產(chǎn)業(yè)研究院等數(shù)據(jù),我國(guó)2020年的工業(yè)氣體市場(chǎng)大約 1500億,全球則約為 1200 億美元,即國(guó)內(nèi)占據(jù)了全球市場(chǎng)份額的20%左右。

同時(shí),2015至2019 年國(guó)內(nèi)氣體市場(chǎng)復(fù)合增速約為 8.7%,高于全球的6.0%。

如果再根據(jù)弗若斯特沙利文數(shù)據(jù),其預(yù)計(jì)2020-2024年國(guó)內(nèi)的工業(yè)氣體市場(chǎng)規(guī)模從1547 億元增長(zhǎng)至 2275 億元,復(fù)合增速為 10.12%。

其中的第三方氣體供應(yīng)市場(chǎng)規(guī)模也將會(huì)從 862 億元增長(zhǎng)至 1378 億元,復(fù)合增速達(dá)12.44%,滲透率預(yù)計(jì)從56%提升至 61%。

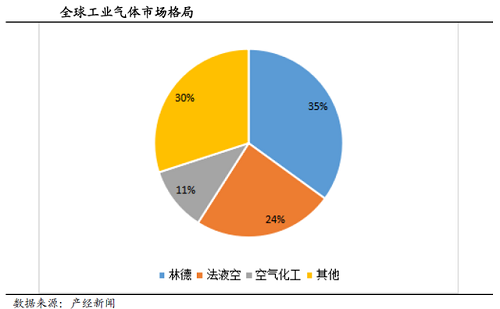

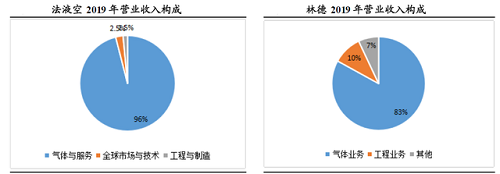

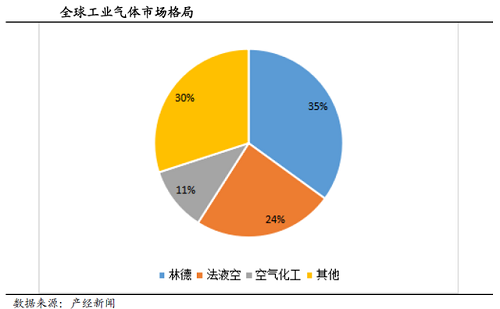

(二)、工業(yè)氣體競(jìng)爭(zhēng)格局

全球工業(yè)氣體第三方供氣市場(chǎng)CR4約70%,區(qū)域性壟斷特征明顯。

例如,海外氣體廠商新林德、法液空、空氣產(chǎn)品份額比較高,市占率分別達(dá)到了分別為14.25%、17.04%和 14.17%;

當(dāng)然,國(guó)內(nèi)的盈德氣體、杭氧股份等企業(yè)也逐漸嶄露頭角,市場(chǎng)份額分別為達(dá)到了15.48%、 5.79%;

(二)、工業(yè)氣體競(jìng)爭(zhēng)格局

全球工業(yè)氣體第三方供氣市場(chǎng)CR4約70%,區(qū)域性壟斷特征明顯。

例如,海外氣體廠商新林德、法液空、空氣產(chǎn)品份額比較高,市占率分別達(dá)到了分別為14.25%、17.04%和 14.17%;

當(dāng)然,國(guó)內(nèi)的盈德氣體、杭氧股份等企業(yè)也逐漸嶄露頭角,市場(chǎng)份額分別為達(dá)到了15.48%、 5.79%;

再看國(guó)內(nèi)第三方工業(yè)氣體,這塊領(lǐng)域的市場(chǎng)集中度相對(duì)偏低,全球CR4為50%。

還有特種氣體領(lǐng)域,也基本被外資壟斷了,2017年CR4已經(jīng)達(dá)到了88%,所以未來(lái)隨著技術(shù)、認(rèn)證壁壘的突破,國(guó)產(chǎn)化應(yīng)該是個(gè)大趨勢(shì),也是機(jī)會(huì)。

(三)、工業(yè)氣體投資機(jī)會(huì)

杭氧股份:

2020年,公司實(shí)現(xiàn)收入100.29億元,同比增長(zhǎng)22.49%,實(shí)現(xiàn)凈利潤(rùn)8.66億元,同比增長(zhǎng)36.33%,業(yè)績(jī)實(shí)現(xiàn)穩(wěn)健增長(zhǎng)。

氣體項(xiàng)目隨著投資增加,零售業(yè)務(wù)的拓展,盈利能力不斷提升。

公司作為國(guó)內(nèi)空分設(shè)備龍頭企業(yè),利用在空分設(shè)備設(shè)計(jì)制造的優(yōu)勢(shì),獲取訂單能力強(qiáng),也是國(guó)內(nèi)唯一已打通項(xiàng)目總包、設(shè)備制造及氣體銷售三大業(yè)務(wù)的廠商,實(shí)現(xiàn)產(chǎn)業(yè)鏈的延伸。

同時(shí),不斷加大工業(yè)氣體業(yè)務(wù)布局,目前工業(yè)氣體業(yè)務(wù)已成為公司第一大收入來(lái)源,占比高達(dá)57%。

也就說(shuō),基本上,不管經(jīng)濟(jì)好壞,零售氣價(jià)格如何波動(dòng),杭氧 80-90%的管道氣產(chǎn)能可以為公司帶來(lái)穩(wěn)定收入,疊加不斷開(kāi)發(fā)周邊零售市場(chǎng),擴(kuò)大收入來(lái)源。

當(dāng)然,杭氧也慢慢地從以往的“賣奶牛到如今牽著奶牛賣牛奶的”生意或者說(shuō)戰(zhàn)略調(diào)整,即公司從賣設(shè)備轉(zhuǎn)向賣氣體的經(jīng)營(yíng)模式變革,例如公司2014年的氣體收入規(guī)模就超過(guò)了設(shè)備收入,這也說(shuō)明初見(jiàn)成效。

所以,總體來(lái)看杭氧股份這家公司的核心邏輯便是逐漸周期股轉(zhuǎn)向成長(zhǎng)股,加之公司身處千億元大賽道,發(fā)展空間也非常有想象力,同時(shí)未來(lái)2-3年氣體業(yè)務(wù)有望進(jìn)入加速增長(zhǎng)期。

金宏氣體:

3月21日,公司發(fā)布2020年年報(bào),實(shí)現(xiàn)營(yíng)收12.4億元,同增7.1%,歸母凈利1.97億元,同增11.4%,主要是產(chǎn)品結(jié)構(gòu)優(yōu)化、市占率提升驅(qū)動(dòng)。另外,剔除運(yùn)費(fèi)科目調(diào)整影響后,毛利率為50.1%,基本持平。

公司作為國(guó)內(nèi)最大的民營(yíng)氣體生產(chǎn)企業(yè),2017至2019年銷售收入連續(xù)三年在協(xié)會(huì)的民營(yíng)氣體行業(yè)企業(yè)中排名第一。

按產(chǎn)品看,2020年主營(yíng)大宗氣體、特種氣體、和天然氣業(yè)務(wù),收入分別為4.8億、4.5億、1.4億,營(yíng)收比例依次為39%、36%、11%,同增分別為3.6%、-2.5%、14%。

此外,金宏氣體的超純氨在國(guó)內(nèi)市場(chǎng)占有率超過(guò)50%,高純氫氣、高純氧化亞氮、硅烷混合氣等電子氣體的收入也在逐年快速增長(zhǎng)。

華特氣體:

公司發(fā)布2020 年度業(yè)績(jī)快報(bào),預(yù)計(jì)公司2020 年實(shí)現(xiàn)營(yíng)收9.98億元,同比增長(zhǎng)18.29%;預(yù)計(jì)實(shí)現(xiàn)歸母凈利潤(rùn)1.05 億元,同比增長(zhǎng)45.25%;扣非后歸母凈利潤(rùn)0.86 億元,同比增長(zhǎng)30.76%;預(yù)計(jì)實(shí)現(xiàn)EPS0.88 元/股。

華特氣體是一家國(guó)產(chǎn)電子特種氣體廠商,是電子特種氣體領(lǐng)域龍頭公司,公司股權(quán)可能迎來(lái)接班,激勵(lì)充分。而目前的電子氣體行業(yè)增速較快,大約有11%的增速,國(guó)內(nèi)外市場(chǎng)處于國(guó)際大廠商壟斷狀態(tài),而華特氣體份額快速提升從1.3%提升至4%。

但不足的是,由于受多重因素影響,技術(shù)龍頭沒(méi)能帶來(lái)領(lǐng)先的營(yíng)收和毛利率,所以華特氣體也就是出于一個(gè)錯(cuò)位競(jìng)爭(zhēng)狀態(tài),主要依靠科技實(shí)力前進(jìn)。

另外,由于在半導(dǎo)體元器件的制作過(guò)程中,需要極高純度的環(huán)境,否則一粒灰塵都有可能壞了一塊芯片,因此,高純度特種氣體就非常重要。

再看國(guó)內(nèi)第三方工業(yè)氣體,這塊領(lǐng)域的市場(chǎng)集中度相對(duì)偏低,全球CR4為50%。

還有特種氣體領(lǐng)域,也基本被外資壟斷了,2017年CR4已經(jīng)達(dá)到了88%,所以未來(lái)隨著技術(shù)、認(rèn)證壁壘的突破,國(guó)產(chǎn)化應(yīng)該是個(gè)大趨勢(shì),也是機(jī)會(huì)。

(三)、工業(yè)氣體投資機(jī)會(huì)

杭氧股份:

2020年,公司實(shí)現(xiàn)收入100.29億元,同比增長(zhǎng)22.49%,實(shí)現(xiàn)凈利潤(rùn)8.66億元,同比增長(zhǎng)36.33%,業(yè)績(jī)實(shí)現(xiàn)穩(wěn)健增長(zhǎng)。

氣體項(xiàng)目隨著投資增加,零售業(yè)務(wù)的拓展,盈利能力不斷提升。

公司作為國(guó)內(nèi)空分設(shè)備龍頭企業(yè),利用在空分設(shè)備設(shè)計(jì)制造的優(yōu)勢(shì),獲取訂單能力強(qiáng),也是國(guó)內(nèi)唯一已打通項(xiàng)目總包、設(shè)備制造及氣體銷售三大業(yè)務(wù)的廠商,實(shí)現(xiàn)產(chǎn)業(yè)鏈的延伸。

同時(shí),不斷加大工業(yè)氣體業(yè)務(wù)布局,目前工業(yè)氣體業(yè)務(wù)已成為公司第一大收入來(lái)源,占比高達(dá)57%。

也就說(shuō),基本上,不管經(jīng)濟(jì)好壞,零售氣價(jià)格如何波動(dòng),杭氧 80-90%的管道氣產(chǎn)能可以為公司帶來(lái)穩(wěn)定收入,疊加不斷開(kāi)發(fā)周邊零售市場(chǎng),擴(kuò)大收入來(lái)源。

當(dāng)然,杭氧也慢慢地從以往的“賣奶牛到如今牽著奶牛賣牛奶的”生意或者說(shuō)戰(zhàn)略調(diào)整,即公司從賣設(shè)備轉(zhuǎn)向賣氣體的經(jīng)營(yíng)模式變革,例如公司2014年的氣體收入規(guī)模就超過(guò)了設(shè)備收入,這也說(shuō)明初見(jiàn)成效。

所以,總體來(lái)看杭氧股份這家公司的核心邏輯便是逐漸周期股轉(zhuǎn)向成長(zhǎng)股,加之公司身處千億元大賽道,發(fā)展空間也非常有想象力,同時(shí)未來(lái)2-3年氣體業(yè)務(wù)有望進(jìn)入加速增長(zhǎng)期。

金宏氣體:

3月21日,公司發(fā)布2020年年報(bào),實(shí)現(xiàn)營(yíng)收12.4億元,同增7.1%,歸母凈利1.97億元,同增11.4%,主要是產(chǎn)品結(jié)構(gòu)優(yōu)化、市占率提升驅(qū)動(dòng)。另外,剔除運(yùn)費(fèi)科目調(diào)整影響后,毛利率為50.1%,基本持平。

公司作為國(guó)內(nèi)最大的民營(yíng)氣體生產(chǎn)企業(yè),2017至2019年銷售收入連續(xù)三年在協(xié)會(huì)的民營(yíng)氣體行業(yè)企業(yè)中排名第一。

按產(chǎn)品看,2020年主營(yíng)大宗氣體、特種氣體、和天然氣業(yè)務(wù),收入分別為4.8億、4.5億、1.4億,營(yíng)收比例依次為39%、36%、11%,同增分別為3.6%、-2.5%、14%。

此外,金宏氣體的超純氨在國(guó)內(nèi)市場(chǎng)占有率超過(guò)50%,高純氫氣、高純氧化亞氮、硅烷混合氣等電子氣體的收入也在逐年快速增長(zhǎng)。

華特氣體:

公司發(fā)布2020 年度業(yè)績(jī)快報(bào),預(yù)計(jì)公司2020 年實(shí)現(xiàn)營(yíng)收9.98億元,同比增長(zhǎng)18.29%;預(yù)計(jì)實(shí)現(xiàn)歸母凈利潤(rùn)1.05 億元,同比增長(zhǎng)45.25%;扣非后歸母凈利潤(rùn)0.86 億元,同比增長(zhǎng)30.76%;預(yù)計(jì)實(shí)現(xiàn)EPS0.88 元/股。

華特氣體是一家國(guó)產(chǎn)電子特種氣體廠商,是電子特種氣體領(lǐng)域龍頭公司,公司股權(quán)可能迎來(lái)接班,激勵(lì)充分。而目前的電子氣體行業(yè)增速較快,大約有11%的增速,國(guó)內(nèi)外市場(chǎng)處于國(guó)際大廠商壟斷狀態(tài),而華特氣體份額快速提升從1.3%提升至4%。

但不足的是,由于受多重因素影響,技術(shù)龍頭沒(méi)能帶來(lái)領(lǐng)先的營(yíng)收和毛利率,所以華特氣體也就是出于一個(gè)錯(cuò)位競(jìng)爭(zhēng)狀態(tài),主要依靠科技實(shí)力前進(jìn)。

另外,由于在半導(dǎo)體元器件的制作過(guò)程中,需要極高純度的環(huán)境,否則一粒灰塵都有可能壞了一塊芯片,因此,高純度特種氣體就非常重要。

相較而言,國(guó)內(nèi)主要的同行三家上市公司杭氧股份、金宏氣體、華特氣體市值分別為282億、122億、70億,合計(jì)500億不到,可想而知,未來(lái)這個(gè)行業(yè)國(guó)內(nèi)的機(jī)會(huì)尚待挖掘。

工業(yè)氣體,簡(jiǎn)而言之,就是“工業(yè)的血液”,是一種工業(yè)加工的原材料,下游需求廣泛,包括鋼鐵、石化、電子產(chǎn)品等多個(gè)行業(yè),也具備連續(xù)性,屬于典型的防御性行業(yè)。

在今年3月11日,多部委將集體召開(kāi)工業(yè)氣體“卡脖子”問(wèn)題協(xié)調(diào)工作會(huì)議,系統(tǒng)梳理我國(guó)工業(yè)氣體現(xiàn)狀并協(xié)調(diào)推進(jìn)解決制約行業(yè)發(fā)展的“卡脖子”問(wèn)題。

倘若確切來(lái)說(shuō),‘卡脖子’的是‘電子大宗氣體’和‘電子特氣’。”

(一)工業(yè)氣體市場(chǎng)規(guī)模

根據(jù)工業(yè)氣體市場(chǎng)下游需求應(yīng)用來(lái)看,2019年鋼鐵、石化、其他化學(xué)占比分別為24%、13.2%、10.2% 。

此外,根據(jù)《低溫與特氣》、國(guó)家統(tǒng)計(jì)局、前瞻產(chǎn)業(yè)研究院等數(shù)據(jù),我國(guó)2020年的工業(yè)氣體市場(chǎng)大約 1500億,全球則約為 1200 億美元,即國(guó)內(nèi)占據(jù)了全球市場(chǎng)份額的20%左右。

同時(shí),2015至2019 年國(guó)內(nèi)氣體市場(chǎng)復(fù)合增速約為 8.7%,高于全球的6.0%。

如果再根據(jù)弗若斯特沙利文數(shù)據(jù),其預(yù)計(jì)2020-2024年國(guó)內(nèi)的工業(yè)氣體市場(chǎng)規(guī)模從1547 億元增長(zhǎng)至 2275 億元,復(fù)合增速為 10.12%。

其中的第三方氣體供應(yīng)市場(chǎng)規(guī)模也將會(huì)從 862 億元增長(zhǎng)至 1378 億元,復(fù)合增速達(dá)12.44%,滲透率預(yù)計(jì)從56%提升至 61%。

(二)、工業(yè)氣體競(jìng)爭(zhēng)格局

全球工業(yè)氣體第三方供氣市場(chǎng)CR4約70%,區(qū)域性壟斷特征明顯。

例如,海外氣體廠商新林德、法液空、空氣產(chǎn)品份額比較高,市占率分別達(dá)到了分別為14.25%、17.04%和 14.17%;

當(dāng)然,國(guó)內(nèi)的盈德氣體、杭氧股份等企業(yè)也逐漸嶄露頭角,市場(chǎng)份額分別為達(dá)到了15.48%、 5.79%;

再看國(guó)內(nèi)第三方工業(yè)氣體,這塊領(lǐng)域的市場(chǎng)集中度相對(duì)偏低,全球CR4為50%。

還有特種氣體領(lǐng)域,也基本被外資壟斷了,2017年CR4已經(jīng)達(dá)到了88%,所以未來(lái)隨著技術(shù)、認(rèn)證壁壘的突破,國(guó)產(chǎn)化應(yīng)該是個(gè)大趨勢(shì),也是機(jī)會(huì)。

(三)、工業(yè)氣體投資機(jī)會(huì)

杭氧股份:

2020年,公司實(shí)現(xiàn)收入100.29億元,同比增長(zhǎng)22.49%,實(shí)現(xiàn)凈利潤(rùn)8.66億元,同比增長(zhǎng)36.33%,業(yè)績(jī)實(shí)現(xiàn)穩(wěn)健增長(zhǎng)。

氣體項(xiàng)目隨著投資增加,零售業(yè)務(wù)的拓展,盈利能力不斷提升。

公司作為國(guó)內(nèi)空分設(shè)備龍頭企業(yè),利用在空分設(shè)備設(shè)計(jì)制造的優(yōu)勢(shì),獲取訂單能力強(qiáng),也是國(guó)內(nèi)唯一已打通項(xiàng)目總包、設(shè)備制造及氣體銷售三大業(yè)務(wù)的廠商,實(shí)現(xiàn)產(chǎn)業(yè)鏈的延伸。

同時(shí),不斷加大工業(yè)氣體業(yè)務(wù)布局,目前工業(yè)氣體業(yè)務(wù)已成為公司第一大收入來(lái)源,占比高達(dá)57%。

也就說(shuō),基本上,不管經(jīng)濟(jì)好壞,零售氣價(jià)格如何波動(dòng),杭氧 80-90%的管道氣產(chǎn)能可以為公司帶來(lái)穩(wěn)定收入,疊加不斷開(kāi)發(fā)周邊零售市場(chǎng),擴(kuò)大收入來(lái)源。

當(dāng)然,杭氧也慢慢地從以往的“賣奶牛到如今牽著奶牛賣牛奶的”生意或者說(shuō)戰(zhàn)略調(diào)整,即公司從賣設(shè)備轉(zhuǎn)向賣氣體的經(jīng)營(yíng)模式變革,例如公司2014年的氣體收入規(guī)模就超過(guò)了設(shè)備收入,這也說(shuō)明初見(jiàn)成效。

所以,總體來(lái)看杭氧股份這家公司的核心邏輯便是逐漸周期股轉(zhuǎn)向成長(zhǎng)股,加之公司身處千億元大賽道,發(fā)展空間也非常有想象力,同時(shí)未來(lái)2-3年氣體業(yè)務(wù)有望進(jìn)入加速增長(zhǎng)期。

金宏氣體:

3月21日,公司發(fā)布2020年年報(bào),實(shí)現(xiàn)營(yíng)收12.4億元,同增7.1%,歸母凈利1.97億元,同增11.4%,主要是產(chǎn)品結(jié)構(gòu)優(yōu)化、市占率提升驅(qū)動(dòng)。另外,剔除運(yùn)費(fèi)科目調(diào)整影響后,毛利率為50.1%,基本持平。

公司作為國(guó)內(nèi)最大的民營(yíng)氣體生產(chǎn)企業(yè),2017至2019年銷售收入連續(xù)三年在協(xié)會(huì)的民營(yíng)氣體行業(yè)企業(yè)中排名第一。

按產(chǎn)品看,2020年主營(yíng)大宗氣體、特種氣體、和天然氣業(yè)務(wù),收入分別為4.8億、4.5億、1.4億,營(yíng)收比例依次為39%、36%、11%,同增分別為3.6%、-2.5%、14%。

此外,金宏氣體的超純氨在國(guó)內(nèi)市場(chǎng)占有率超過(guò)50%,高純氫氣、高純氧化亞氮、硅烷混合氣等電子氣體的收入也在逐年快速增長(zhǎng)。

華特氣體:

公司發(fā)布2020 年度業(yè)績(jī)快報(bào),預(yù)計(jì)公司2020 年實(shí)現(xiàn)營(yíng)收9.98億元,同比增長(zhǎng)18.29%;預(yù)計(jì)實(shí)現(xiàn)歸母凈利潤(rùn)1.05 億元,同比增長(zhǎng)45.25%;扣非后歸母凈利潤(rùn)0.86 億元,同比增長(zhǎng)30.76%;預(yù)計(jì)實(shí)現(xiàn)EPS0.88 元/股。

華特氣體是一家國(guó)產(chǎn)電子特種氣體廠商,是電子特種氣體領(lǐng)域龍頭公司,公司股權(quán)可能迎來(lái)接班,激勵(lì)充分。而目前的電子氣體行業(yè)增速較快,大約有11%的增速,國(guó)內(nèi)外市場(chǎng)處于國(guó)際大廠商壟斷狀態(tài),而華特氣體份額快速提升從1.3%提升至4%。

但不足的是,由于受多重因素影響,技術(shù)龍頭沒(méi)能帶來(lái)領(lǐng)先的營(yíng)收和毛利率,所以華特氣體也就是出于一個(gè)錯(cuò)位競(jìng)爭(zhēng)狀態(tài),主要依靠科技實(shí)力前進(jìn)。

另外,由于在半導(dǎo)體元器件的制作過(guò)程中,需要極高純度的環(huán)境,否則一粒灰塵都有可能壞了一塊芯片,因此,高純度特種氣體就非常重要。

網(wǎng)友評(píng)論

條評(píng)論

最新評(píng)論